Академический Документы

Профессиональный Документы

Культура Документы

Poderosos Varejo Global 2011l

Загружено:

Leonardo OuverneyАвторское право

Доступные форматы

Поделиться этим документом

Поделиться или встроить документ

Этот документ был вам полезен?

Это неприемлемый материал?

Пожаловаться на этот документАвторское право:

Доступные форматы

Poderosos Varejo Global 2011l

Загружено:

Leonardo OuverneyАвторское право:

Доступные форматы

do Varejo Global Os Poderosos O doce encanto dos mercados emergentes

Novos caminhos para o crescimento A Deloitte tem o prazer de apresentar a 14 edio do relatrio anual da pesquisa Os Poderosos do Varejo Global , desenvolvida em parceria com a STORES Magazine. Esta publicao aponta quais so as 250 maiores redes varejistas do mundo com base em dados pblicos do exerccio fiscal de 2009 (inclui exerccios fiscais terminados em junho de 2010). O estudo tambm apresenta um panorama macroeconmico mundial e as lies da globalizao do varejo, abordando as estratgias do varejo brasileiro frente a entrada de novos varejistas e investidores estrangeiros no mercado local. A presente edio do estudo aponta que, passado o perodo de instabilidade na economia global, os varejistas de expresso internacional comeam a se recuperar. No entanto, as economias desenvolvidas (como Estados Unidos, Europa e Japo, por exemplo) esto encontrando mais dificuldades nessa recuperao. Por outro lado, os emergentes, menos afetados pela crise de 2008, tm apresentado um ritmo de crescimento acelerado, fator que fez com que os mercados em desenvolvimento se tornassem estratgias atrativas aos competidores do varejo global. Nesse cenrio econmico, no qual se destacam as economias emergentes, as empresas buscam caminhos para continuarem competitivas. A Amrica Latina, que no estudo anterior foi a regio com o maior crescimento das vendas, no conseguiu ndice manter, na mdia, o ritmo de desenvolvimento em 2009, apresentando nmeros significativamente mais baixos. O crescimento diminuiu em 9 das 10 maiores empresas latino-americanas. Entretanto, as trs empresas brasileiras que apareciam na edio passada continuam presentes entre as 250 maiores. O Grupo Po de Acar, que no estudo anterior aparecia na 92 colocao, ocupa a 75 posio. Com o desempenho do perodo analisado, a organizao entrou no grupo das 50 que mais crescem e voltou a ser lder da Amrica Latina, desbancando a Cencosud, do Chile. Isso se deve, em parte, s recentes aquisies do varejista. A Casas Bahia manteve a colocao do ano passado e aparece no 131 lugar. A Lojas Americanas tambm apresentou um bom resultado, passando da 200 colocao, em 2008, para a 184 posio. A rede ainda aparece entre as dez empresas que mais cresceram no perodo, destacando-se na 7 posio.

Ciente da importncia de acompanhar os movimentos de um mercado to dinmico como o setor varejista, a Deloitte espera que as informaes contidas neste relatrio sirvam de ferramenta para reflexo e possam, efetivamente, auxiliar as organizaes do varejo nacional a manterem-se competitivas diante dos novos competidores internacionais e integrarem-se, cada vez mais e de modo mais acelerado, dinmica da economia global. Destaques sobre os 250 maiores varejistas....................................... ..........................................4 Os Poderosos por regio........................................................... .........................................................5 Os 250 Poderosos do Varejo Global............................................... ...............................................8 Os dez maiores varejistas por regio.............................................. ............................................ 10 Presena nos mercados emergentes ................................................. ......................................... 12 Os Poderosos por setor ......................................................... .......................................................... 14 Os novatos da lista ............................................................ ................................................................ 17 Os segredos das 50 empresas que mais crescem ................................... ............................... 18 Movimentos de conjuntura........................................................ ....................................................20 Lies da globalizao do varejo ....................................................... .......................................... 21 O futuro do consumo no Brasil................................................... .................................................. 24 Estratgias para competir e crescer .............................................. .............................................. 26

Metodologia do estudo e fontes de dados *Nota: Considerando-se que as empresas avaliadas neste estudo utilizam perodos diferentes para o incio e o trmino do seu ano fiscal, as referncias sobre 2009 (ou ano fiscal 2009 ) inseridas neste relatrio dizem respeito ao ltimo perodo fiscal encerrado at junho de 2010. As empresas so includas na lista dos 250 Poderosos do Varejo Global com base nos montantes registrados para suas vendas a varejo, que excluem comrcio de automveis, para o ano fiscal 2009* (inclui exerccios fiscais terminados em junho de 2010). Vrias fontes de informao foram consultadas para este estudo. Os principais dados financeiros e de outras naturezas foram obtidos de balanos anuais e relatrios protocolados na Securities and Exchange Commission (SEC) a Comisso de Valores Mobilirios dos Estados Unidos , e tambm encontrados em comunicados imprensa. Na falta de informaes publicadas pela prpria empresa, foram usadas outras fontes de domnio pblico, inclusive estimativas em publicaes especializadas, relatrios de analistas setoriais e vrios bancos de dados comerciais. Boa parte dos dados do setor alimentcio instalado fora dos Estados Unidos foi fornecida pela Planet Retail, que oferece opinies, anlises, notcias e dados sobre mais de 9.000 operaes de varejo em 211 mercados (para mais informaes, acesse www.planetretail.net). As vendas de cada grupo econmico refletem as vendas lquidas consolidadas da controladora do varejista, independentemente dela ter o varejo como atividade principal ou no. Os dados de lucro e/ou prejuzo tambm refletem os resultados da controladora. Para varejistas que pertencem a grandes conglomerados, as vendas de varejo refletem apenas a parcela varejista das vendas lquidas consolidadas da empresa e, por isso, podem refletir ajustes das receitas para excluir outras operaes. As vendas de varejo no consideraram operaes de servios de alimentao e restaurantes, nem outras receitas advindas do atacado ou de transaes comerciais entre empresas (exceto as feitas em lojas de varejo), quando foi possvel desmembrar. Faturamentos por bandeira de franquias, concessionrias ou autnomas associadas em cooperativas no foram considerados, incluindo, no entanto, royalties e taxas de franquia ou concesso. As vendas do grupo incluem receitas de atacado nas operaes em rede,

tanto entre lojas associadas como outras lojas. Com o intuito de fornecer uma base comum para classificar resultados de empresas no americanas, os valores de suas vendas e lucros/prejuzos do perodo analisado pelo estudo foram convertidos para dlares norte-americanos, portanto, as taxas de cmbio acabaram impactando os resultados. O site www. oanda.com a fonte de referncia para o cmbio, com a taxa mdia diria correspondendo ao perodo analisado para converter os resultados obtidos. A taxa composta de crescimento anual de 2004-2009 para vendas no varejo, contudo, foi calculada na moeda local da empresa. importante destacar que este relatrio usa taxas de crescimento compostas, ponderadas pelas vendas, em lugar de mdias aritmticas simples, como medida primria para a compreenso dos resultados financeiros do grupo. Portanto, os resultados de empresas maiores contribuem mais para o composto do que os resultados das empresas menores. Como os dados foram convertidos para dlares norte-americanos para fins de classificao e para facilitar a comparao entre os grupos, as taxas de crescimento compostas tambm foram ajustadas para corrigir a variao cambial do perodo. Os resultados compostos geralmente comportam-se de modo semelhante s mdias aritmticas e apresentam valores representativos melhores para fins de referncia. Os resultados financeiros do grupo aplicam-se apenas a empresas com dados publicados e nem todas as organizaes tm dados disponveis. Deve-se notar que os dados financeiros usados por cada empresa, em um determinado exerccio, tm a preciso da data em que o relatrio foi emitido originalmente. Uma empresa pode ter reapresentado resultados do exerccio anterior para refletir uma mudana nas suas operaes nas prticas contbeis. Tais situaes no se refletem nesses dados. Como resultado dos fatores mencionados, as taxas de crescimento para empresas individuais podem no corresponder a outros resultados publicados. Os Poderosos do Varejo Global 3

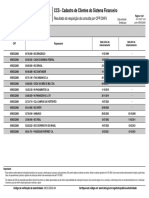

Destaques sobre os 250 maiores varejistas No perodo analisado por este estudo, os varejistas continuaram a sofrer as consequncias da crise econmica de 2008. Da lista das 250 maiores empresas, 90 registraram queda nas vendas, contra 61 do ano anterior. A reduo do endividamento dos consumidores e o fraco crescimento do crdito continuaram contaminando o setor, o que fez com que o volume ponderado e corrigido das vendas do conjunto dessas empresas subisse apenas 1,3%. Por outro lado, a rentabilidade registrou uma melhoria acentuada em relao ao ano anterior devido ao enxugamento do setor, que j previa as quedas nas vendas. Para aumentar os ganhos, muitas empresas reduziram seus custos radicalmente e ajustaram os estoques em resposta reduo de demanda dos consumidores. Em virtude desses esforos, a margem de lucro lquido composta dos 250 maiores subiu de 2,4% em 2008 para 3,1%. Concentrao econmica dos dez maiores varejistas Classificao nos 250 maiores Empresa Pas de origem Vendas no varejo (US$ milhes) Crescimento das vendas no varejo (%) 1 Walmart EUA 405.046 0,9 vendas compostas dos lderes estagnou em 0,2% e os 2 Carrefour Frana 119.887 -1,2 dez maiores varejistas abocanharam 30% das vendas 3 Metro Alemanha 90.850 -3,2 combinadas da lista (contra 30,2% em 2008). 4 Tesco Reino Unido 90.435 4,8 5 Schwarz Alemanha 77.221 1,4 As vendas de quatro das dez maiores diminuram: 6 Kroger EUA 76.733 1,0 Carrefour, Metro, Costco e Home Depot. Trs delas 7 Costco EUA 69.889 -1,5 cresceram apenas 1% ou menos. A Tesco e lojas de 8 Aldi Alemanha 67.709 3,8 9 Home Depot EUA 66.176 -7,2 desconto como a Schwarz e a Aldi foram as nicas do 10 Target EUA 63.435 0,9 grupo que apresentaram crescimento acima de 1,3%. Grupo dos 10 maiores* 1.127.381 0,2 A rentabilidade tambm ficou atrs comparada doG rupo dos 250 maiores* 3.763.535 1,3 250 maiores, visto que oito do grupo geraram uma Participao das vendas dos 10 maiores no total de vendas dos 250 30,0 margem de luc ro lquido de 2,6%, contra 3,1% de * Vendas brutas, com taxas de crescimento compostas ajustadas de acordo com as t axas de cmbio todo o ranking. s Fonte: dados publicados pelas prprias empresas e pela Planet Retail A composio da lista das dez maiores deste ano foi igual s dos dois ltimos perodos analisados, e o Das 188 empresas que divulgaram os seus resultados,

apenas 13 registraram prejuzo, menos da metade das 30 empresas deficitrias de 2008. Alm disso, 67 empresas (cerca de um tero de todas as que apresentaram relatrio) registraram uma reduo da margem de lucro lquido neste ano contra 123 no ano anterior (dois teros). No total, as vendas combinadas dos 250 maiores totalizaram US$ 3,76 trilhes neste ano, um decrscimo em relao aos quase US$ 3,82 trilhes registrados por essas empresas no perodo anterior. Esse decrscimo reflete a queda de vendas bem como a mudana na composio do grupo a cada ano. Porm, o principal fator est atrelado valorizao de algumas moedas frente ao dlar, como o euro, a libra e o peso mexicano, entre outras. A exceo fica por conta do iene, no Japo, e do yuan, na China. Os 10 primeiros da lista A participao dos dez primeiros colocados do ranking Poderosos do Varejo Global no total de vendas dos 250 maiores diminuiu neste ano. O crescimento das Estatsticas resumidas dos 250 maiores $3,76 trilhes vendas totais (em US$) $15,05 milhes venda mdia das 250 maiores empresas de varejo $3,075 milhes vendas mnimas necessrias para fazer parte da lista 1,3% crescimento anual das vendas compostas 6,1% taxa de crescimento anual composta conjunta das vendas do varejo de 2004 a 2009 3,1% margem de lucro lquido composta Walmart continua como lder incontestvel. A subida da Costco e da Aldi (uma posio cada), ultrapassando a Home Depot (que caiu duas posies e terminou em nono), constituem as nicas alteraes no ranking das dez maiores.

Os Poderosos por regio Com o propsito de anlise geogrfica, as empresas esto categorizadas por localizao do escritrio central, o que pode coincidir com o maior volume de vendas. Mesmo que muitas empresas executem vendas fora da regio, 100% das vendas de cada empresa so contabilizadas na regio. Aumento nas vendas, queda na participao No perodo analisado, as vendas dos varejistas europeus foram superiores s dos 250 maiores como um todo. Entretanto, o nmero de empresas europeias na lista caiu de 96 em 2008 para 92 em 2009. Com um nmero menor entre o total de empresas, a sua participao no total das vendas de varejo tambm diminuiu. Com exceo da Frana, onde as vendas compostas caram 1,9%, esse resultado deve-se, Os 250 maiores varejistas por regio/pas O destino das vendas dos 250 de origem (%) maiores varejistas (%) 3,2 1,6 1 2,4 4 4,7 33,6 4 42,1 5,2 6,9 5,6 7,9 6 9,9 7,6 18 11,9 11,6 12,8 EUA

EUA Europa (Outros pases) Europa (Outros pases) Japo Alemanha Alemanha Frana Reino Unido Japo sia/Pacfico (Outros) Reino Unido Frana sia/Pacfico (Outros) Canad Canad Amrica Latina Amrica Latina frica/Oriente Mdio frica/Oriente Mdio Fonte: dados publicados pelas prprias Fonte: dados publicados pelas prprias empresas e pela Planet Retail empresas e pela Planet Retail principalmente, valorizao do dlar em 2009 em relao ao euro e libra, que fez com que menos empresas europeias entrassem na lista. As empresas britnicas registraram um crescimento composto relativamente forte, de 7,1%, o mais elevado de todas as regies e pases analisados, alm de gerar a rentabilidade mais elevada, com margem de lucro lquido de 3,5%. A regio sia/Pacfico aumentou a sua participao na lista dos 250 maiores neste ano, sendo o Japo o maior responsvel pelos ganhos estatsticos da regio. A presena contnua das redes de varejo japonesas entre os 250 maiores decorre mais devido ao fortalecimento do iene do que pelo crescimento real das vendas. Coletivamente, as redes de varejo japonesas registraram quedas nas vendas e uma margem de lucro lquido de apenas

1,3%. O desempenho da regio como um todo foi negativamente afetado pelas empresas japonesas. Tirando o Japo, as vendas compostas dos restantes varejistas da regio sia/Pacfico cresceram 4,8% e a margem de lucro lquido composta foi de 4,1%. O fortalecimento do dlar foi um fator que fez aumentar de 41,2% para 42,1% a participao das redes de varejo dos Estados Unidos no total de vendas na lista dos 250 maiores. Entretanto, as vendas praticamente estagnaram devido ao clima de incerteza entre os consumidores. Como os Estados Unidos representam uma grande parcela dos 250 maiores, o crescimento de apenas 0,5% nas vendas puxou para baixo o restante do grupo. Apesar disso, a rentabilidade para os varejistas norte-americanos foi acima da mdia, com uma margem de lucro lquido composta de 3,4%. Os Poderosos do Varejo Global 5

Os varejistas da regio frica/Oriente Mdio Os varejistas europeus so, de longe, os ma is continuaram a registrar forte crescimento e internacionais, tendo obtido mais de um tero das rentabilidade slida. Seis das oito 250 maiores dessa suas vendas no perodo analisa do pelo estudo em regio apresentaram ganhos de dois dgitos. operaes fora do seu pas de origem. As opera no exterior dos 250 maiores sediados na Alemanha O crescimento na Amrica Latina, a regio que mais e na Frana geraram mais de 40% das vendas cresceu na edio anterior do relatrio Os Poderosos totais, o que ajuda a explicar o tamanho mdio do Varejo Global, foi significativamente baixo neste significativamente maior da s redes alems e francesas ano. O ritmo de crescimento diminuiu em nove das em relao s suas congneres no resto do mundo. dez empresas latino-americanas. Apenas o Grupo Nesta ltima edio, cerca de 20% dos v arejistas Po de Acar viu seu crescimento acelerar, devido a europeus tinham operaes apenas dent ro de suas recentes aquisies. fronteiras nacionais, contra 40% dos 250 maiores

como um todo. Todos os varejistas franceses e Varejistas europeus mais globalizados alemes tm operaes internacionais. Pela primeira vez desde 2005, quando a Deloitte comeou a medir o nvel de globalizao entre os Por outro lado, 55% dos varejistas nort e-americanos Poderosos do Varejo Global, houve uma queda na (52 das 94 empresas) na lista dos 250 maiores participao das operaes no exterior nas vendas operam em um nico pas. As operaes no ior dos 250 maiores. Apesar de a alterao ser pequena representaram 13,3% das vendas to tais na Amrica do (queda de 22,9% para 22,2%), pode ser um sinal de Norte. Mas isso est comeando a m udar, que ainda difcil encontrar os caminhos certos para em especial entre lojas de mod a, como The Gap, a expanso global (para mais informaes, leia Lies Limited Brands e Foot Locker, medid que da globalizao do varejo, na pgina 21). estabelecem parcerias em todo o mundo para operar franquias ou concessionrias. 16,2 Crescimento de vendas e lucratividade por regio/pas (%) 13,2 10,4 8,8 7,1 7,1 6,1 5 4,7 5,5 6,2 6,2 3,1 3

2,2 3,7 2,3 3 3,1 2,8 2,7 3,5 3,3 3,4 3,4 1,3 1,3 0,8 0,5 0,4 250 frica/ -0,5 Europa Alemanha Reino Unido Amrica Latina Amrica EUA maiores Oriente Mdio sia/Pacfico -1,9 do Norte -3,4 Frana Japo * Os resultados mostram a taxa de crescimento anual composta/acumulada de vendas no varejo das 250 maiores empresas, 2004-2009 CAGR* de acordo com o pas ou regio de suas sedes centrais Crescimento de vendas no varejo (2009) Lucro lquido (2009) Fonte: dados publicados pelas prprias empresas e pela Planet Retail

Neste ano, quase 60% dos 250 maiores varejistas da regio sia/Pacfico no tiveram operaes fora das suas fronteiras nacionais e, entre eles, mais de dois teros atuaram apenas no Japo. Apesar de os varejistas da frica e do Oriente Mdio terem se expandido muito alm de seus pases, a grande maioria de suas vendas foi proveniente de operaes internas. Os varejistas latino-americanos apresentaram a menor presena global em termos de nmero mdio de pases em que atuam (apenas 1,9). Seis das empresas da regio entre os 250 maiores tinham apenas operaes nacionais. Entretanto, as operaes no exterior representaram 12% das vendas combinadas da regio, em virtude de uma srie de aquisies regionais da operadora de supermercados chilena Cencosud. importante observar que o nmero mdio de pases com operaes de varejo nesta edio no exatamente comparvel com o nmero apresentado no relatrio Poderosos do Varejo Global dos anos anteriores. Em um esforo para mapear a globalizao do varejo, os valores atuais incluem a localizao Participao no ranking por regio/pas de operaes franqueadas, concessionrias e joint ventures, alm de canais de distribuio corporativos. Sempre que existem informaes disponveis, o nmero de pases reflete canais de venda alm das lojas fsicas, como sites de comrcio eletrnico voltados para o consumidor e catlogos. Devido a essa mudana, houve um aumento do nmero mdio de pases com operaes de varejo em todas as cinco regies em relao aos anos anteriores. No caso dos 250 maiores como um todo, os varejistas operaram em mdia em 7,7 pases no perodo analisado (contra 6,9 na edio anterior). Esse valor no inclui a Dell, que tem alcance verdadeiramente global, com vendas diretas ao consumidor em 177 pases. Em mdia, os varejistas europeus atuam em 13 pases, a maior mdia de qualquer regio, sendo a mdia da Frana mais que o dobro da Europa, com 29,1 pases. Isso se deve, em parte, ao grande e crescente nmero de lojas franqueadas e concessionrias abertas no mundo pelos principais varejistas europeus de artigos de moda e de luxo, como a LVMH, a Richemont, a H&M, a Inditex, a Groupe Vivarte, a PPR e a Next. Grupo, pas ou regio N de empresas Mdia de vendas no varejo (US$ milhes) Vendas no varejo

de operaes no exterior (%) N mdio de pases em que atuam (%) Empresas que operam em apenas pas (%) Grupo dos 250 maiores* 250 15.054 22,2 7,7 41,2 frica/Oriente Mdio 8 4.858 8,7 8,5 0,0 sia/Pacfico 46 10.267 10,5 3,5 58,7 Japo 32 9.254 6,9 2,9 68,8 Europa (outros pases) 92 16.507 36,5 13,0 19,6 Frana 13 28.620 41,3 29,1 0,0 Alemanha 19 23.046 41,6 13,7 5,3 Reino Unido 15 17.282 21,9 10,7 20,0 Amrica Latina 10 5.868 12,0 1,9 60,0 Amrica do Norte* 94 17.820 13,3 5,1 55,3 EUA* 84 18.851 13,3 5,5 52,4 Os resultados mostram os 250 maiores varejistas com sede central em cada regio/pas * A mdia no nmero de pases em que as empresas atuam exclui a Dell (EUA), cuja cober tura quase global distorceria a mdia Fonte: dados publicados pelas prprias empresas e pela Planet Retail Os Poderosos do Varejo Global 7

Os 250 Poderosos do Varejo Global Ranking Empresa Vendas (US$ milhes) Ranking Empresa Vendas (US$ milhes) 1 Walmart (EUA) 405.046 65 H & M (Sucia) 13.218 2 Carrefour (Frana) 119.887 66 Co-operative Group (Reino Unido) 13.066 3 Metro (Alemanha) 90.850 67 Conad Consorzio Nazionale Dettaglianti (Itlia) 12.96 9 4 Tesco (Reino Unido) 90.435 68 S Group (Finlndia) 12.747 5 Schwarz Unternehmens (Alemanha) 77.221 e 69 Otto Group (Alemanha) 12.572 6 Kroger (EUA) 76.733 70 Bailian Group (China) 12.257 e 7 8 Costco (EUA) Aldi (Alemanha) 69.889 67.709 e 71 72 ICA AB (Sucia) SPAR sterreichische Warenhandels (ustria) 12.230 12.221 e 9 Home Depot (EUA) 66.176 73 Dell (EUA) 12.054 10 Target (EUA) 63.435 74 Alliance Boots (Reino Unido) 12.004 11 Walgreens (EUA) 63.335 75 Grupo Po de Acar (Brasil) 11.819 12 Rewe-Zentral (Alemanha) 61.771 e 76 Dollar General (EUA) 11.796 13 CVS Caremark (EUA) 55.355 77 UNY (Japo) 11.785 e 14 15 16 17 18 19 20 21 22 23 24 25 26 Edeka Zentrale (Alemanha) Groupe Auchan (Frana) Seven & i Holdings (Japo) Best Buy (EUA) Aeon (Japo) Lowe s (EUA) Woolworths (Austrlia) Sears Holdings (EUA) E. Leclerc (Frana) Wesfarmers (Austrlia) Safeway (EUA) Koninklijke Ahold (Pases Baixos) Casino Guichard-Perrachon (Frana) 55.339 54.057

52.508 49.694 49.021 47.220 44.410 44.043 41.002 40.288 40.034 38.945 36.549 e e 78 79 80 81 82 83 84 85 86 87 88 89 90 Tengelmann (Alemanha) Dansk (Dinamarca) John Lewis (Reino Unido) Grupo Eroski (Espanha) Kesko (Finlndia) Daiei (Japo) BJ s Wholesale Club (EUA) Jernimo Martins (Portugal) Gome Home Appliance (China) Metro (Canad) Home Retail (Reino Unido) J. Front Retailing (Japo) Cencosud (Chile) 11.297 10.664 10.641 10.460 10.429 10.295 9.954 9.932 9.823 9.525 9.405 9.389 9.143 e e 27 ITM Dveloppement (Frana) 34.071 e 91 Shinsegae (Coreia do Sul) 9.080 28 J Sainsbury (Reino Unido) 31.869 92 GameStop (EUA) 9.078 29 SuperValu (EUA) 31.637 93 Reitangruppen (Noruega) 9.068 e 30 31 IKEA (Sucia)

Rite Aid (EUA) 29.100 25.669 94 95 C&A (Blgica/Alemanha) Shoprite Holdings (frica) 8.882 8.823 e 32 Delhaize (Blgica) 25.026 e 96 Lotte Shopping (Coreia do Sul) 8.823 e 33 Publix Super Markets (EUA) 24.320 97 Great Atlantic & Pacific Tea Company (EU A) 8.814 34 35 36 37 38 39 40 41 42 43 44 45 46 47 WM Morrison Supermarkets (Reino Unido) Amazon.com (EUA) Macy s (EUA) Yamada Denki (Japo) TJX Companies (EUA) Mercadona (Espanha) Loblaw Companies (Canad) Migros-Genossenschafts Bund (Sua) Systme U, Centrale Nationale (Frana) El Corte Ingls (Espanha) PPR (Frana) J. C. Penney (EUA) Kohl s (EUA) Coop Italia (Itlia) 24.200 23.856 23.489 21.734 20.288 20.086 20.070 19.918 19.692 18.759 18.714 17.556 17.178 16.495 e e e e 98 99

100 101 102 103 104 105 106 107 108 109 110 111 Takashimaya (Japo) Shoppers Drug Mart (Canad) X5 Retail Group (Rssia) Office Depot (EUA) Limited Brands (EUA) Beisia (Japo) Suning Appliance (China) Giant Eagle (EUA) Menard (EUA) Hudson s Bay (EUA) Nordstrom (EUA) Edion (Japo) Kesa Electricals (Reino Unido) Army and Air Force Exchange Service (EUA) 8.800 8.790 8.684 8.661 8.632 8.568 8.547 8.535 8.300 8.266 8.258 8.221 8.206 8.158 e e e e e e 48 Alimentation Couche-Tard (Canad) 16.440 112 QuikTrip (EUA) 8.099 e 49 Coop (Sua) 16.077 e 113 Whole Foods (EUA) 8.032 50 Inditex (Espanha) 15.424 114 Bed Bath and Beyond (EUA) 7.829 51 Louis Delhaize (Blgica) 15.411 e 115 Esselunga (Itlia) 7.746 e 52 Kingfisher (Reino Unido) 15.381 116 Oxylane Groupe (Frana) 7.587 53 Marks & Spencer (Reino Unido) 15.224 117 Fa. Anton Schlecker (Alemanha) 7.478 e 54 H.E. Butt Grocery (EUA) 15.039 e 118 Family Dollar Stores (EUA) 7.401 55 AS Watson (Hong Kong) 14.977 119 Liberty Media (EUA) 7.374 56 57 58 59 60

61 62 63 64 Meijer (EUA) Staples (EUA) Empire Company (Canad) Gap (EUA) Groupe Adeo (Frana) LVMH (Frana) Isetan Mitsukoshi (Japo) Toys R Us (EUA) DSG International (Reino Unido) 14.960 14.635 14.228 14.197 13.807 13.794 13.575 13.568 13.309 e e e e 120 121 122 123 124 125 126 127 128 Yodobashi Camera (Japo) Etn. Fr. Colruyt (Blgica) Winn-Dixie Stores (EUA) Ross Stores (EUA) Fast Retailing (Japo) Dairy Farm International (Hong Kong) K s Holdings (Japo) Canadian Tire (Canad) FDB (Dinamarca) 7.369 7.369 7.248 7.184 7.118 7.029 6.992 6.955 6.904

Ranking Empresa (US$ milhes) Ranking Empresa (US$ milhes) Ranking Empresa (US$ milhes) Ranking Empresa (US$ milhes) e

Vendas Vendas Vendas Vendas

129 Globus Holding (Alemanha) 6.851 e 130 Pick n Pay (frica do Sul) 6.810 131 Casas Bahia (Brasil) 6.608 132 133 134 135 136 e 137 138 139 140 e 141 142 143 144 e 145 Dalian Dashang (China) 5.864 146 Dirk Rossmann (Alemanha) 5.740 e 147 Barnes & Noble (EUA) 5.730 e 148 Katz Group (Canad) 5.669 e 149 Groupe Galeries Lafayette (Frana) 5.656 e 150 Falabella (Chile) 5.644 AutoZone (EUA) 6.044 Tokyu (Japo) 6.015 Defense Commissary Agency (EUA) 5.981 Dillard s (EUA) 5.890 dm-drogerie markt (Alemanha) 6.351 Massmart Holdings (frica do Sul) 6.274 Sonae (Portugal) 6.096 Bic Camera (Japo) 6.060 Organizacin Soriana (Mxico) 6.586 Apple Stores (EUA) 6.574 Hy-Vee (EUA) 6.400 Pantry (EUA) 6.390 Makro (Pases Baixos) 6.373

151 152 153 154 e 155 156 157 158 e

RaceTrac (EUA) 5.463 OJSC Magnit (Rssia) 5.346 PetSmart (EUA) 5.336 Dollar Tree (EUA) 5.231

Wegmans Food (EUA) 5.150 Don Quijote (Japo) 5.139 Praktiker Bau-und Heimwerkermrkte (Alemanha) 5.109 Next (Reino Unido) 5.074

159 Bauhaus (Alemanha) 4.947 e 160 161 162 163 164 165 166 167 168 e 169 170 171 172 e 173 Wawa (EUA) 4.550 174 KF Gruppen (Sucia) 4.522 e 175 Norma Lebensmittelfilialbetrieb (Alemanha) 4.514 176 DCM Japan Holdings (Japo) 4.481 e 177 178 179 180 e 181 Coop Norge (Noruega) 4.330 e Bass Pro Shops (EUA) 4.440 Dick s Sporting Goods (EUA) 4.413 Luxottica Group (Itlia) 4.378 Douglas Holding (Alemanha) 4.332 OfficeMax (EUA) 4.629 China Resources Enterprise (Hong Kong) 4.626 Shimamura (Japo) 4.602 NorgesGruppen (Noruega) 4.589 Save Mart Supermarkets (EUA) 4.900 Life Corporation (Japo) 4.889 Foot Locker (EUA) 4.854 O Reilly Automotive (EUA) 4.847 H2O Retailing Corporation (Japo) 4.812 Celesio (Alemanha) 4.800 Big Lots (EUA) 4.727 Kojima (Japo) 4.703 Casey s General Stores (EUA) 4.637

182 WinCo Foods (EUA) 4.300 183 RadioShack (EUA) 4.276 184 Lojas Americanas (Brasil) 4.236 185 Sherwin-Williams (EUA) 4.209 e 186 Albertsons (EUA) 4.200 187 East Japan Railway (Japo) 4.173 188 Apoteket (Sucia) 4.158 e 189 Maxeda (Pases Baixos) 4.158 e 190 Deichmann (Alemanha) 4.044 Esta lista baseia-se nas vendas das empresas durante o perodo analisado pelo estu do e = estimativa 191 Blockbuster (EUA) 4.042 e 192 Joshin Denki (Japo) 4.039 193 Groupe Vivarte (Frana) 4.020 194 Controladora Comercial Mexicana (Mxico) 4.012 e 195 MatsumotoKiyoshi (Japo) 3.982 196 FEMSA Comercio (Mxico) 3.979 e 197 198 199 200 201 202 203 e 204 Advance Auto Parts (EUA) 3.705 e 205 206 207 208 209 Sheetz (EUA) 3.700 Migros Ticaret (Turquia) 3.691 Stater Bros. Holdings (EUA) 3.669 Poslovni sistem Mercator (Eslovnia) 3.656 Marui Group (Japo) 3.648 Blokker Holding (Pases Baixos) 3.927 Michaels Stores (EUA) 3.888 Heiwado (Japo) 3.869 Ruddick (EUA) 3.827 Izumiya (Japo) 3.818 President Chain Store (Taiwan) 3.797 HORNBACH-Baumarkt (Alemanha) 3.784

210 Neiman Marcus (EUA) 3.643 211 SPAR Group (frica do Sul) 3.627 e 212 Roundy s Supermarkets (EUA) 3.610 e 213 Jim Pattison Group (Canad) 3.609 214 Iceland Foods (Reino Unido) 3.601 215 Primark (Associated British Foods) (Reino Unido) 3.590 e 216 Valor (Japo) 3.579 217 Maruetsu (Japo) 3.567 e 218 Burlington Coat Factory (EUA) 3.550 219 Comercial Chedraui (Mxico) 3.522 220 BIM (Birlesik Magazalar) (Turquia) 3.440 e 221 Nonggongshang Supermarket (China) 3.438 e 222 The Golub Corp./Price Chopper Supermarkets (EUA) 3.400 223 Compagnie Financire Richemont (Sua) 3.372 e 224 Dunnes (Irlanda) 3.365 225 Belk (EUA) 3.346 e 226 Gruppo PAM (Itlia) 3.303 227 Signet Jewelers (Bermuda) 3.291 e 228 XXXLutz Group (ustria) 3.277 e 229 230 231 232 233 e 234 Demoulas Super Markets (EUA) 3.200 235 Kintetsu Department Store (Japo) 3.176 Finiper (Itlia) 3.274 Lagardre Services (Frana) 3.226 HMV (Reino Unido) 3.217 Tractor Supply Company (EUA) 3.207 CP ALL (Tailndia) 3.203

e 236 Mller (Alemanha) 3.170 e 237 238 239 240 241 242 243 244 e 245 Metcash Trading Africa (frica do Sul) 246 Williams-Sonoma (EUA) 3.103 e 247 248 249 250 Raley s (EUA) 3.100 Woolworths (frica do Sul) 3.093 Systembolaget (Sucia) 3.076 Fuji (Japo) 3.075 Liquor Control Board of Ontario (Canad) 3.160 Coach (EUA) 3.156 Ingles Markets (EUA) 3.144 MAXIMA GRUP (Litunia) 3.131 El Puerto de Liverpool (Mxico) 3.130 Sugi Holdings (Japo) 3.122 RONA (Canad) 3.116 Axfood (Sucia) 3.114

Os Poderosos do Varejo Global 9

Os dez maiores varejistas por regio Europa Europa A lista dos dez maiores varejistas da Europa dominada por Alemanha e Frana. Todas as alteraes na lista da regio ocorreram na metade de baixo. A Edeka subiu dois lugares, assumindo o stimo lugar, ultrapassando a Auchan e a Leclerc. O forte aumento de vendas da Edeka, de 9,9%, deve-se principalmente integrao de 2.339 lojas de desconto Plus, Classificao na regio Classificao nos 250 maiores varejistas Empresa Vendas no varejo (US$ milhes) Pas de origem 1 2 3 4 5 2 3 4 5 8 Carrefour 119.887 Frana Metro 90.850 Alemanha Tesco 90.435 Reino Unido Schwarz 77.221 Alemanha Aldi 67.709 Alemanha

adquiridas da Tengelmann em janeiro de 2009. A 6 12 Rewe 61.771 Alemanha Ahold substitui a ITM (Intermarch) no dcimo lugar. 7 14 Edeka Zentrale 55.339 Alem anha 8 15 Auchan 54.057 Frana Amrica do Norte 9 22 E. Leclerc 41.002 Frana Embora os dez maiores varejistas continuem os mesmos, o colapso do mercado imobilirio nos Estados Unidos embaralhou as posies. Tanto a Home Depot como a Lowe s caram no ranking com a contnua queda nas vendas de materiais de construo em 2009, fazendo com que a Costco subisse para o terceiro lugar e a Best Buy para o oitavo. 10 25 Ahold 38.945 Pases Baixos Amrica do Norte Classificao na regio Classificao nos 250 maiores varejistas Empresa Vendas

no varejo (US$ milhes) Pas de origem 1 1 Walmart 405.046 EUA 2 6 Kroger 76.733 EUA sia/Pacfico 3 7 Costco 69.889 EUA Em oitavo lugar, o Grupo Bailian o primeiro varejista chins a ingressar na lista dos dez maiores varejistas da regio. A empresa foi criada em 2003 com a fuso das matrizes de vrias grandes varejistas chinesas e atualmente opera com variados formatos em toda 4 5 6 7 8 9 9 10 11 13 17 19 Home Depot Target Walgreens CVS Caremark Best Buy Lowe s 66.176 63.435 63.335 55.355 49.694 47.220 EUA EUA EUA EUA EUA EUA a China. A Shinsegae saiu da lista das dez maiores 10 21 Sears Holdings 44.043 E UA da regio, vtima da desvalorizao da moeda sulcoreana. sia/Pacfico Classificao na regio Classificao nos 250 maiores varejistas Empresa Vendas no varejo (US$ milhes) Pas de

origem 1 16 Seven & i Holdings 52.508 Japo 2 18 AEON 49.021 Japo 3 20 Woolworths 44.410 Austrlia 4 23 Wesfarmers 40.288 Austrlia 5 37 Yamada Denki 21.734 Japo 6 55 AS Watson 14.977 Hong Kong 7 62 Isetan Mitsukoshi 13.575 Japo 8 70 Bailian 12.257 China 9 77 UNY 11.785 Japo 10 83 Daiei 10.295 Japo

Amrica Latina Neste ano, a lista dos dez maiores varejistas latinoamericanos sofreu diversas mudanas de posies. Vrias empresas trocaram de lugares, inclusive as duas maiores, uma vez que o Grupo Po de Acar do Brasil ultrapassou a Cencosud, do Chile, e a Casas Bahia superou a Soriana, do Mxico. Em 2010, o Po de Acar e a Casas Bahia acertaram uma fuso, causando ampla movimentao no mercado. Alm Amrica Latina Classificao na regio Classificao nos 250 maiores varejistas Empresa Vendas no varejo (US$ milhes) Pas de origem 1 75 Grupo Po de Acar 11.819 Brasil 2 90 Cencosud 9.143 Chile 3 131 Casas Bahia 6.608 Brasil 4 132 Soriana 6.586 Mxico 5 150 Falabella 5.644 Chile 6 184 Lojas Americanas 4.236 Brasil disso, a Lojas Americanas subiu duas posies e 7 194 Comercial Mexicana 4.012 Mxico deixou para trs as mexicanas Comercial Mexicana 8 196 FEMSA Comercio 3.979 Mxico e FEMSA Comercio, impulsionada pelo crescimento 9 219 Comercial Chedraui 3.522 Mx ico de 11% em vendas na loja. A novata na lista, a 10 241 El Puerto de Liverpool 3.1 30 Mxico tambm mexicana Comercial Chedraui, substituiu a Distribucin y Servicio (D&S), que foi adquirida pelo Walmart. frica/Oriente Mdio Classificao na regio Classificao nos 250 maiores varejistas Empresa Vendas no varejo (US$ milhes) Pas de origem frica/Oriente Mdio Na presente edio do relatrio, duas novas empresas 1 95 Shoprite Holdings 8.823 frica do Sul sul-africanas entraram na lista dos dez maiores 2 130 Pick n Pay 6.810 frica do Su l varejistas da regio: Metcash e Woolworths. A 3 138 Massmart 6.274 frica do Sul

Metcash j havia integrado a lista e a Woolworths 4 206 Migros Ticaret 3.691 Turqu ia entra pela primeira vez na lista dos 250 maiores 5 211 SPAR 3.627 frica do Sul varejistas globais. A Migros Ticaret tornou-se o quarto 6 220 BIM 3.440 Turquia 7 245 Metcash 3.105 frica do Sul maior varejista da regio com a abertura de 432 novas 8 248 Woolworths 3.093 frica do Sul lojas, ultrapassando o Grupo SPAR. Fonte: dados publicados pelas prprias empresas e pela Planet Retail Os Poderosos do Varejo Global 11

Presena nos mercados emergentes No perodo analisado, 147 dos 250 maiores varejistas do mundo, quase 60% do total desse grupo, operavam em mais de um pas. Para retratar melhor a distribuio geogrfica e a expanso mundial dos 250 Poderosos do Varejo Global, foi feito um levantamento da atividade em 12 sub-regies. Dos 147 varejistas com operaes fora dos seus mercados internos, 115 (mais de 75%) tm presena em mais de uma sub-regio, enquanto 32 operam apenas na sua sub-regio. A dimenso da expanso internacional dos maiores varejistas do mundo tambm pode ser observada na comparao entre o nmero de varejistas na lista dos 250 maiores que operam em cada uma das sub-regies geogrficas com o nmero de varejitas efetivamente nelas sediados. importante observar que um grande percentual dos varejistas que operam na sia Central e Sudoeste, na Europa Central e Oriental e no Oriente Mdio no est sediado nessas sub-regies, o que contrasta radicalmente com a situao na Europa Ocidental e na Amrica do Norte, mercados maduros onde esto sediados 80% dos 250 maiores varejistas que operam por l. Os 250 maiores varejistas por sub-regio Amrica do Norte Europa Ocidental Europa Central Europa Oriental sia Oriental Sudeste Asitico Oceania sia Central Amrica Central e Caribe Amrica do Sul Oriente Mdio frica Os 250 maiores varejistas continuaram a aumentar a sua cobertura global com o ingresso em novos mercados. Trinta e oito deram incio a operaes em um novo pas pela primeira vez, totalizando 57 ingressos em novos mercados, em 42 pases

localizados em 11 das 12 sub-regies. Como seria de esperar, nenhum varejista ingressou no mercado norte-americano pela primeira vez. Em quase metade das ocasies (27 dos 57 ingressos em novos mercados registrados), o novo pas estava localizado na Europa Central (14, em especial na Bulgria e na Albnia) ou no Oriente Mdio (13, em especial no Kuwait e nos Emirados rabes Unidos). Isso mostra que os varejistas continuam a prever um crescimento do consumo em mercados emergentes nos prximos anos. Foram identificados quatro mtodos de ingresso no mercado: crescimento orgnico, joint ventures, aquisies e franquia/licenciamento. Crescimento orgnico foi o mtodo mais utilizado, responsvel por metade dos ingressos em novos mercados (29 de 57). 94 88 66 8143 17 5 45 41 22 296 5 34 25 33 2 2 1 2 2 118 109 Os 250 maiores com sede na sub-regio Os 250 maiores com negcios na sub-regio Fonte: dados publicados pelas prprias empresas

Franquia/licenciamento foi utilizado em 42% dos ingressos em um novo pas (24x), enquanto joint ventures foi escolhido apenas em quatro casos. Nenhum dos ingressos em novos mercados envolveu fuses e aquisies. Os varejistas que ingressaram em pases da Europa Central utilizaram principalmente o crescimento orgnico (11 dos 14 casos). Grande parte da expanso em pases do Oriente Mdio aconteceu por meio de franquias/licenciamentos (11 dos 13 casos). Apesar da crescente presena global, o desempenho dos 250 maiores varejistas em nvel de globalizao mostra que ela no uma estratgia infalvel de crescimento sustentvel. O crescimento das vendas de varejistas que atuam apenas em seus mercados internos superou o dos varejistas com operaes mais globalizadas. Por outro lado, a rentabilidade dos varejistas com maior presena global maior. Crescimento de vendas e lucratividade, por nvel de globalizao (%) Empresas operando em cinco ou mais pases 2004-2009 CAGR* Crescimento de vendas no varejo Lucro lquido 6,3 0,6 5,3 3,6 5,3 3,2 2,3 1,0 3,5 Empresas operando Empresas com 25% em apenas um pas ou mais das vendas provenientes de operaes no exterior * Taxa composta de crescimento anual em vendas no varejo Fonte: dados publicados pelas prprias empresas e pela Planet Retail Entrada em novos mercados dos 250 maiores varejistas, por sub-regio Amrica do Norte Europa Ocidental Europa Central Europa Oriental sia Oriental Sudeste Asitico Oceania sia Central

Amrica Central e Caribe Amrica do Sul Oriente Mdio frica Fonte: dados publicados pelas prprias empresas 6 0 11 1 2 1 1 1 1 11 2 3 1 11 1 2 2 1 3 1 11 2 Crescimento orgnico Franchising/licenciamento Joint venture Os Poderosos do Varejo Global 13

Os Poderosos por setor A anlise deste estudo focaliza quatro setores: bens de consumo no durveis, bens durveis e produtos de lazer, moda e diversificados. Uma empresa classificada em um setor especfico quando mais da metade das vendas deriva de uma categoria de produto de definio abrangente. Se nenhum dos trs setores especficos cobrir ao menos 50% das vendas, a empresa considerada diversificada. Avano do comrcio de alimentos Aproveitando o impulso de 2008, o comrcio de alimentos e outros bens de consumo no durveis voltou a ganhar terreno entre os 250 maiores varejistas do mundo. A capacidade de adaptao em perodos crticos dos varejistas de produtos alimentcios permitiu ao setor aumentar tanto o nmero de empresas na lista como a sua participao nas vendas. No atual estudo, o setor representa mais da metade das 250 maiores empresas e mais de dois teros das vendas. As empresas de bens de consumo no durveis so, de longe, as maiores e as mais numerosas, com vendas mdias de US$ 18,4 bilhes. Apesar do fraco crescimento de 1,7% das vendas compostas do varejo no perodo analisado (comparado aos 8,6% em 2008), os resultados do setor foram melhores que os de outros segmentos, aumentando a margem de lucro lquido composta de 2,2% para 2,5%. Crescimento de vendas e lucratividade por setor (%) 7,6 6,5 6,1 O colapso do mercado imobilirio nos Estados Unidos e na Europa afetou, pelo segundo ano consecutivo, o setor de bens durveis e produtos de lazer. As vendas compostas caram de 3,1% para 1,1% no atual relatrio. A Home Depot e a Lowe s sofreram mais um ano de vendas em declnio. Por outro lado, a maioria dos varejistas desse setor registrou lucros considerveis. A margem de lucro lquido composta subiu mais de um ponto percentual, para 3,8% versus 2,7% no ano anterior. Moda No perodo analisado, a conteno dos consumidores pressionou o comrcio de moda. O aumento das vendas das 35 empresas que integram o setor de moda foi praticamente zero, aumentando apenas 0,7% em relao ao ano anterior, causando uma queda na participao desse grupo entre os 250 maiores. Essas empresas relativamente pequenas, com

faturamento mdio de US$ 8 bilhes, representaram 14% dos 250 maiores varejistas, mas apenas 7,5% das suas vendas, ambos os valores menores que no relatrio anterior. Apesar da estagnao das vendas, os resultados melhoraram. A margem de lucro lquido composta para o setor de moda quase dobrou de 4,1% para 7,6% no perodo analisado. 6,1 4,7 5 1,3 3,1 0,7 1,7 2,5 1,1 3,8 2,3 250 maiores Moda Bens de Bens durveis -0,8 (todos os setores) consumo no e produtos de Diversificados durveis lazer 2004-2009 CAGR* Crescimento de vendas no varejo Lucro lquido * Taxa composta de crescimento anual em vendas no varejo Fonte: dados publicados pelas prprias empresas e pela Planet Retail

O setor de diversificados foi o nico que registrou queda nas vendas. No entanto, a sua rentabilidade melhorou, tal como a dos outros setores. Cenrio global da moda Dos quatro setores, os varejistas de moda foram os mais ativos em termos globais. Apesar de as vendas das operaes no exterior representarem apenas entre 20% e 25% das vendas totais de todos os setores, os varejistas desse setor registraram a maior presena global em nmero de pases onde operam, chegando aos consumidores por meio de lojas, catlogos e/ou sites em 17,5 pases em mdia, mais que o dobro dos 250 maiores como um todo. Em parte, isso pode ser explicado por uma tendncia para a maior internacionalizao de estilos criados por varejistas de moda multinacionais, principalmente aqueles intitulados fast fashion , como a H&M, a Inditex e a Fast Retailing, que continuaram a desafiar a desacelerao econmica mundial por meio de uma firme expanso global. Os varejistas de bens de consumo no durveis Bens durveis e produtos de lazer Mesmo com queda nas vendas, a Home Depot continuou no topo do setor de bens durveis e produtos de lazer, fato explicado pelo tamanho da empresa. A queda puxou tambm a sua concorrente Lowe s para o terceiro lugar, enquanto aps vrios anos de crescimento de dois dgitos, a Best Buy subiu segunda posio. A Amazon.com continuou a subir no ranking das 250 maiores, tornando-se o 35 maior varejista do mundo e ocupando a quinta posio no grupo de bens durveis e produtos de lazer. A francesa PPR, que tambm vende livros, msicas e vdeo games por meio das suas lojas de entretenimento Fnac, caiu para a stima posio. O Groupe Adeo, lder do mercado internacional de bricolagem, adquiriu a Castorama Italy da Kingfisher em janeiro de 2009, levando a empresa ao 10 lugar e empurrando a Toys R Us para fora da lista dos dez maiores. Bens de consumo no durveis Classificao no setor Classificao nos 250 maiores varejistas Empresa Vendas no varejo (US$ milhes) Pas de origem 1 1 Walmart 405.046 EUA operaram em menos pases neste ano (em mdia, 2 2 Carrefour 119.887 Frana apenas 4,4). Metade das empresas desse setor 3 4 Tesco 90.435 Reino Unido operava em um nico pas contra menos de um 4 5 Schwarz 77.221 Alemanha

quarto dos varejistas de moda. Diferenas culturais 5 6 Kroger 76.733 EUA e volume de investimento exigido podem dificultar a expanso global do varejo de produtos alimentcios. No entanto, os varejistas de bens no durveis que entraram em mercados internacionais fizeram sentir a sua presena, visto que as operaes no exterior 6 7 8 9 10 8 9 11 12 13 Costco Aldi Walgreens Rewe CVS Caremark 69.889 67.709 63.335 61.771 55.355 EUA Alemanha EUA Alemanha EUA geraram um valor relativamente elevado de 21,2% Bens durveis e produtos de lazer das vendas totais do setor. Os dez maiores varejistas por setor 1 9 Home Depot 66.176 EUA Os maiores 2 17 Best Buy 49.694 EUA Bens de consumo no durveis dez varejistas do setor de bens de consumo no 3 19 Lowe s 47.220 EUA durveis formaram um grupo bastante estvel. As 4 30 IKEA 29.100 Sucia nicas alteraes foram verificadas no final da lista. 5 35 Amazon.com 23.856 EUA A Walgreens ultrapassou a Rewe e a CVS Caremark tornou-se o dcimo maior varejista do setor, enquanto a Auchan saiu da lista devido a vendas estagnadas no perodo analisado. 6 7 8 9 10 37 44 52 57 60 Yamada Denki PPR Kingfisher Staples Groupe Adeo 21.734 18.714 15.381

14.635 13.807 Japo Frana Reino Unido EUA Frana Classificao no setor Classificao nos 250 maiores varejistas Empresa Vendas no varejo (US$ milhes) Pas de origem Os Poderosos do Varejo Global 15

Moda Moda

Mais uma vez, a variao cambial influenciou

Classificao no setor Classificao nos 250 maiores varejistas Empresa Vendas no varejo (US$ milhes) Pas de origem o ranking no caso dos dez maiores varejistas de moda, fazendo com que a Isetan Mitsukoshi, do Japo, 1 36 Macy s 23.489 EUA ultrapassasse a H&M, da Sucia, apesar da queda das 2 38 TJX 20.288 EUA vendas da empresa japonesa e do crescimento de dois 3 45 J.C. Penney 17.556 EUA dgitos da sueca. A outra alterao do setor envolveu 4 46 Kohl s 17.178 EUA a Arcandor, que declarou falncia e j no consta 5 50 Inditex 15.424 Espanha como um dos 250 Poderosos do Varejo Global. Ela foi 6 59 Gap 14.197 EUA substituda pela C&A Europe como o dcimo maior 7 61 LVMH 13.794 Frana varejista de artigos de moda. 8 62 Isetan Mitsukoshi 13.575 Japo 9 65 H&M 13.218 Sucia Diversificados As mudanas entre os dez maiores 10 94 C&A 8.882 Blgica/ Alemanha do setor de diversificados tm a ver com a forma Diversificados Classificao no setor Classificao nos 250 maiores varejistas Empresa

Vendas no varejo (US$ milhes) Pas de origem 1 3 Metro 90.850 Alemanha 2 10 Target 63.435 EUA 3 21 Sears Holdings 44.043 EUA 4 43 El Corte Ingls 18.759 Espanha 5 53 Marks & Spencer 15.224 Reino Unido 6 69 Otto Group 12.572 Alemanha 7 82 Kesko 10.429 Finlndia 8 89 J. Front Retailing 9.389 Japo 9 96 Lotte Shopping 8.823 Coreia do Sul 10 107 Hudson s Bay 8.266 EUA como os varejistas foram classificados. A Tengelmann foi reclassificada da lista dos dez maiores desse setor para o setor de bens durveis e produtos de lazer, pois, atualmente, a sua diviso de bricolagem OBI representa a maioria das vendas da empresa. A Marks & Spencer, antes classificada no setor de bens no durveis, passou para o grupo de diversificados, ocupando a quinta posio nesse grupo. Perfis por setor de produto N de empresas Mdia de vendas no varejo (US$ milhes) N mdio de pases em que atuam Vendas no varejo de operaes no exterior (%) 250 maiores* 250 15.054 7,7 22,2 Moda 35 8.018 17,5 24,7 Bens de consumo no durveis* 139 18.425 4,4 21,2 Bens durveis e produtos de lazer* 53 10.842 9,2 24,8 Diversificados 23 15.099 9,3 23,8 * A mdia no nmero de pases em que as empresas atuam exclui a Dell (bens durveis), cu ja cobertura quase global distorceria a mdia Fonte: dados publicados pelas prprias empresas e pela Planet Retail

Os novatos da lista A lista dos 250 Poderosos do Varejo Global no mudou tanto neste relatrio como em anos anteriores. Apenas 13 empresas que no estavam na lista anterior entraram agora; dessas, nove pela primeira vez. Coletivamente, os novatos registraram forte crescimento e ocuparam o lugar de antigos membros da lista. As vendas compostas dos recm-chegados apresentaram um slido crescimento de 8,2% contra 1,3% dos 250 maiores varejistas como um todo. Seis das 13 empresas tambm se destacaram por pertencerem aos 50 varejistas de mais rpido crescimento da lista. Os recm-chegados na lista dos 250 maiores Apesar de o desempenho geralmente determinar quem entra e quem no entra na lista, a variao cambial tambm teve um impacto significativo sobre os resultados. Uma taxa de cmbio favorvel ajudou trs empresas japonesas a figurar entre as 250 maiores. A Debenhams e a Arcadia Group saram da lista este ano somente por causa da libra mais enfraquecida. Entretanto, a maioria dos varejistas saiu devido a queda nas vendas. Outra exceo foi a chilena D$S, que foi adquirida pelo Walmart. Classificao dos 250 maiores Empresa Pas de origem Formato predominante 177 Bass Pro Shops EUA Outras especialidades 219 Comercial Chedraui Mxico Hypermercado, centro de compras 232 Tractor Supply Company EUA Outras especialidades 234 Demoulas Super Markets EUA Supermercado 235 Kintetsu Department Store Japo Loja de departamento 236 Mller Alemanha Drogaria 237 Liquor Control Board of Ontario Canad Outras especialidades 238 Coach EUA Outras especialidades 239 Ingles Markets EUA Supermercado 242 Sugi Holdings Japo Drogaria 245 Metcash Trading Africa frica do Sul Atacadista 248 Woolworths frica do Sul Loja de departamento 250 Fuji Japo Hypermercado, centro de compras Os Poderosos do Varejo Global 17

Os segredos das 50 empresas que mais crescem Crescimento com rentabilidade a misso de cada empresa de varejo. Entretanto, no houve um caminho para crescimento comum aos 50 varejistas que mais cresceram no perodo analisado pelo estudo. Crescimento orgnico agressivo especialmente em mercados emergentes , aquisies e foco em produtos, segmentos, formatos e canais de consumo de alto crescimento so fatores que contriburam para vendas de dois dgitos. De 2004 a 2009, as vendas compostas desse grupo aumentaram a uma taxa anual composta de 19,9%, mais de trs vezes o ritmo das 250 maiores como um todo. Alm disso, a margem de lucro lquido composta para os 50 varejistas que mais crescem foi mais alta que a dos 250 maiores (4% contra 3,1%). Entre os varejistas que entraram nesse ranking pela primeira vez destaca-se a britnica Co-operative Group. A operadora de supermercados concluiu a aquisio da Somerfield em maro de 2009, impulsionando a sua taxa composta de crescimento anual para 16,6% para o perodo entre 2004 e 2009. Adaptando-se a um consumidor mais contido, a Coach, lder nos Estados Unidos em design e venda de bolsas e acessrios, adotou uma nova estratgia de preos e criou produtos mais baratos, contribuindo para o forte crescimento da empresa em um ambiente de varejo enfraquecido, com uma taxa de crescimento anual de 27,5% nos ltimos cinco anos. O ano de 2009 marca a entrada da empresa na lista dos 250 Poderosos do Varejo Global pela primeira vez. O Grupo Chedraui, operador mexicano de hipermercados e supermercados, tambm um recm-chegado s listas dos 250 maiores e dos 50 varejistas que mais crescem. Entre 2005 e 2009, mais que dobrou o nmero de lojas, de 69 para 163, abrindo ou adquirindo 94 novas lojas (inclusive 29 do Carrefour no Mxico e sete do Grupo Gigante nos Estados Unidos). Em 2010, a empresa utilizou os proventos da recente abertura de capital para adquirir a Fiesta Foods, sediada em Los Angeles, aumentando a sua presena no mercado hispnico no sudoeste dos Estados Unidos. Os varejistas em mercados emergentes tambm esto bem representados na lista dos 50 que mais crescem, incluindo cinco dos oito varejistas da regio frica/ Oriente Mdio que integram a lista dos 250 maiores e quatro das cinco empresas chinesas. A brasileira Lojas Americanas tambm se destaca nessa lista, ocupando a 7 posio.

Os 50 que crescem mais rpido Ranking de crescimento Classificao nos 250 maiores Empresa Pas de origem Formato predominante Crescimento das vendas no varejo* (%) 1 23 Wesfarmers Austrlia Supermercado 62,3 2 152 OJSC Magnit Rssia Loja de convenincia 45,7 3 104 Suning Appliance China Aparelhos eletrnicos 45,0 4 133 Apple Stores EUA Aparelhos eletrnicos 40,9 5 92 GameStop EUA Outras especialidades 37,6 6 90 Cencosud Chile Supermercado 30,5 7 184 Lojas Americanas Brasil Loja de departamento e desconto 29,6 8 220 BIM (Birlesik Magazalar) Turquia Loja de desconto 28,8 9 86 Gome Home Appliance China Aparelhos eletrnicos 28,7 10 35 Amazon.com EUA Loja virtual 28,6 11 238 Coach EUA Outras especialidades 27,5 12 29 SuperValu EUA Supermercado 24,6 13 163 O Reilly Automotive EUA Outras especialidades 23,0 14 242 Sugi Holdings Japo Drogaria 22,6 15 215 Associated British Foods Reino Unido Roupas e calados 21,9 16 211 SPAR Group frica do Sul Supermercado 21,7 17 170 China Resources Enterprise Hong Kong Supermercado 21,0 18 219 Grupo Comercial Chedraui Mxico Hypermercado, centro de compras 20,8 19 206 Migros Ticaret Turquia Supermercado 20,5 20 196 FEMSA Comercio Mxico Loja de convenincia 19,1 21 146 Dirk Rossmann Alemanha Drogaria 19,0 22 173 Wawa EUA Loja de convenincia 18,2 23 221 Nonggongshang Supermarket Group China Hypermercado, centro de compras 17, 6 24 21 Sears Holdings EUA Loja de departamento 17,5 25 95 Shoprite Holdings frica do Sul Supermercado 17,3 26 145 Dalian Dashang China Loja de departamento 17,2 27 85 Jernimo Martins Portugal Loja de desconto 17,1 28 240 MAXIMA GRUP Litunia Supermercado 16,9 29 66 Co-operative Group Reino Unido Supermercado 16,6 30 178 Dick s Sporting Goods EUA Outras especialidades 15,9 31 113 Whole Foods EUA Supermercado 15,8 32 172 NorgesGruppen Noruega Supermercado 15,6 33 48 Alimentation Couche-Tard Canad Loja de convenincia 15,4 34 160 Save Mart Supermarkets EUA Supermercado 15,3 35 132 Organizacin Soriana Mxico Hypermercado, centro de compras 15,3 36 50 Inditex Espanha Roupas e calados 15,3 37 150 Falabella Chile Construo, reforma e decorao 15,1 38 156 Don Quijote Japo Loja de desconto 15,1 39 93 Reitangruppen Noruega Loja de desconto 15,1 40 124 Fast Retailing Japo Roupas e calados 15,0 41 60 Groupe Adeo Frana Construo, reforma e decorao 14,6 42 177 Bass Pro Shops EUA Outras especialidades 14,1 43 13 CVS Caremark EUA Drogaria 14,0 44 248 Woolworths frica do Sul Loja de departamento 13,9 45 126 K s Holdings Japo Aparelhos eletrnicos 13,6 46 65 H & M Sucia Roupas e calados 13,6 47 182 WinCo Foods EUA Supermercado 13,3 48 87 Metro Canad Supermercado 13,3 49 75 Grupo Po de Acar Brasil Hypermercado, centro de copras 13,1

50 232 Tractor Supply Company EUA Outras especialidades 13,0 Mdia de crescimento das vendas dos 50 que mais crescem 19,9 Mdia de crescimento das vendas dos 250 varejistas 6,1 * Taxa composta de crescimento anual de vendas no varejo, no perodo 2004 Fonte: dados publicados pelas prprias empresas e pela Planet Retail Os Poderosos do Varejo Global 19

2009

Movimentos de conjuntura O ano de 2010 comeou promissor. A crise j dava sinais de enfraquecimento e, apesar da recesso de 2009 ter sido a pior em dcadas, teve seus impactos minimizados graas interveno dos governos para recapitalizar bancos, estimular a demanda e inundar os mercados com liquidez. Entretanto, tudo isso no foi suficiente para iniciar uma recuperao slida nas economias desenvolvidas da Amrica do Norte, da Europa e do Japo, onde o crescimento foi moderado e a inflao baixa. Por outro lado, o forte crescimento veio dos pases emergentes e, com ele, o risco da inflao. Neste incio de 2011, os varejistas esto preocupados com a falta de demanda nos pases ricos e o aumento nos pases emergentes, alm da volatilidade cambial, da mudana das polticas fiscais e da sustentabilidade da recuperao econmica em alguns mercados. O desequilbrio continua a assombrar a economia mundial. As taxas de juros nos pases desenvolvidos esto atipicamente baixas, reflexo de uma poltica monetria agressiva e da fraca demanda por crdito, acarretando a sada do dinheiro desses pases para mercados emergentes com taxas de juros mais elevadas. A entrada de capital nos pases de forte crescimento pressiona o valor das moedas e prejudica a sua competitividade externa. Ao mesmo tempo, esse crescimento acelerado est criando novas presses inflacionrias, que levaram alguns bancos centrais a apertarem a poltica monetria. Muitos governos de pases emergentes esto interferindo nos mercados monetrios com o intuito de segurar o cmbio e melhorar a sua competitividade externa, o que pode aumentar a inflao. Alm disso, se todos os pases tentarem desvalorizar as suas moedas, nenhuma delas se desvalorizar e todos aumentaro a sua oferta de moeda. Portanto, a economia mundial continua desequilibrada. Os pases que tradicionalmente dependem de exportaes (como a China, o Japo e a Alemanha) e que precisam promover o crescimento com demanda interna continuam dependendo pesadamente das exportaes. Pases que dependiam de seus consumidores (como os Estados Unidos e o Reino Unido) e precisam exportar mais enfrentam desvalorizao competitiva em seus mercados-alvo. Pases ricos que quase declararam falncia enfrentam agora mercados financeiros fragilizados. O volume de crdito no cresce porque consumidores e empresas poupam dinheiro e continuam reduzindo o endividamento. Debate-se acirradamente se bancos centrais e governos devem reagir com medidas mais agressivas. No geral, o panorama para 2011 de forte crescimento econmico mundial, sobretudo em mercados emergentes. No se espera que o

crescimento nos pases desenvolvidos seja excepcional. Emergentes com fora total O varejo parece ser mais promissor em mercados emergentes, sobretudo naqueles com perspectivas fortes de crescimento e populao ideal, como Brasil, Turquia, Egito, Indonsia, Colmbia e frica do Sul, entre outros. A previso em cada um desses mercados de forte crescimento econmico e grandes investimentos em varejo moderno. Varejistas globais falam cada vez mais da frica, uma regio que no registrou crescimento significativo nos ltimos 50 anos, mas vive agora uma poca de intenso desenvolvimento devido ao aumento dos preos das commodities e melhoria da governana nas empresas. Nos prximos anos, os principais competidores mundiais devem atravessar essa ltima fronteira do varejo moderno. E o Brasil? A expectativa de crescimento para os prximos anos faz do Brasil a bola da vez. Entretanto, a histria mostra que, nos perodos de desenvolvimento acelerado no Pas (sobretudo nos anos 50 e 60), esse crescimento veio acompanhado de inflao muito alta. A lio foi aprendida e, em 2010, mesmo mantendo um intenso crescimento, a inflao continuou baixa para os padres histricos. Para os consumidores, as perspectivas so excelentes. A economia dever crescer a um ritmo saudvel nos prximos anos. O novo cenrio social, com um grande nmero de famlias deslocando-se das classes baixas para a classe mdia, ser uma fonte significativa de crescimento para o setor do varejo. As modernas redes de varejo de produtos alimentcios atrairo esses consumidores com preos competitivos e tcnicas de comercializao.

Lies da globalizao do varejo Uma poca em que a economia mundial enfrenta algumas incertezas, as vendas do varejo nos Estados Unidos lutam para se recuperar e os mercados de crdito da Europa esto beira do colapso, no parece ser o momento ideal para discutir a globalizao do varejo. Por outro lado, o crescimento econmico mundial est se recuperando, sobretudo nos mercados emergentes, onde se verifica tambm um rpido aumento do consumo. Entretanto, alguns mercados de varejo dos pases desenvolvidos devero registrar crescimento e ficar saturados e expostos excessiva interferncia normativa. Para alcanar crescimento rpido, varejistas bem-sucedidos devem procurar novos territrios. Por que globalizar? Os varejistas globalizam as suas operaes por vrios motivos. Os europeus so mais abertos globalizao que os norte-americanos porque costumam enfrentar restries ao desenvolvimento de seus mercados internos. Basta lembrar dos hipermercados franceses. Por causa da regulamentao, difcil inaugurarem novas lojas em seus mercados de origem. Consequentemente, procuram crescer em outros pases. por isso que a maior parte dos varejistas globais est sediada na Europa. Alguns deles investem globalmente para aproveitar mercados consumidores de rpido crescimento, especialmente quando os seus mercados esto estagnados (caso da Alemanha e do Japo). A expanso global serve para alavancar ativos: relaes com fornecedores e cadeia logstica globais, produto e formato nicos ou marca bem conhecida. Por ltimo, alguns varejistas globalizam as suas operaes porque mercados estrangeiros oferecem resultados fceis de serem alcanados, ou seja, podem levar prticas de governana de ltima gerao a mercados emergentes. Dessa forma, podem arrasar a concorrncia (ou pelo menos assim esperam). Neste momento, varejistas dos Estados Unidos mostram cada vez mais interesse na internacionalizao. Isso se deve ao fato de enfrentarem um mercado de fraco crescimento, consumidores endividados e comedidos e uma saturao de mercado cada vez maior. Investir fora dos Estados Unidos visto como uma boa forma de manter crescimento rpido. Alm disso, a maioria do crescimento do consumo global est se deslocando dos Estados Unidos para grandes mercados emergentes.

Quais so as lies do varejo global? Escolha uma estratgia e execute-a No basta decidir entrar em um mercado promissor. necessrio ter uma estratgia que faa sentido no contexto do mercado escolhido. No se trata de uma tarefa simples, pois no existe um mtodo cientfico para definir a estratgia adequada. Alguns especialistas sugerem que ela deve ser orientada para as qualidades prprias de cada mercado, ou seja, o importante se adaptar. Outros, no entanto, argumentam que um varejista deve trazer para o novo mercado as qualidades que possui na origem e, em vez de se adaptar ao mercado, deve introduzir uma nova ideia. Mas h muitos exemplos de sucesso e fracasso de ambas as estratgias. Parece no existir uma regra de ouro. Ainda assim, uma regra parece se aplicar a qualquer caso: seja qual for a estratgia, cuidado ao execut-las. Os Poderosos do Varejo Global 21

Encontre uma vantagem competitiva Se no existe uma regra para escolher a estratgia, o que deve fazer o varejista? A resposta : descobrir que fator ele pode introduzir no mercado que permita bater a concorrncia, o que pode variar muito e depende do tipo de ambiente competitivo. Em um mercado emergente sem a presena de varejo moderno, basta levar uma gesto da cadeia logstica e tcnicas de comercializao modernas, alm de recursos financeiros. Em um mercado mais sofisticado, a vantagem competitiva pode ser a oferta de uma marca global bastante conhecida, um formato nico, um nvel elevado de atendimento ao cliente ou uma cadeia logstica mais eficiente que permita baixar os preos. Aprenda mais sobre preferncias locais Os melhores varejistas globais gastam tempo e recursos conhecendo o mercado local. Isso implica estudar cadeias logsticas, regulamentao, fontes de mercadorias e, sobretudo, os gostos e os hbitos dos consumidores. Este ltimo constitui o maior desafio. H exemplos de varejistas que, aps anos de pesquisa, no conseguiram desenvolver a tcnica de comercializao certa. Entender uma cultura diferente de extrema dificuldade mesmo nas melhores condies. Recorrer a uma combinao de gestores locais e expatriados pode ajudar a acertar. A maioria do crescimento do consumo global est se deslocando dos Estados Unidos para grandes mercados emergentes. Alguns dos maiores varejistas europeus atuando em novos mercados emergentes enviam equipes de gestores para outros mercados. Muitas vezes, passam meses ou at anos aprendendo os gostos dos consumidores, os hbitos de compras e de vida, as atitudes culturais e a sensibilidade marca e preo. Esse (estudo) indica como deve ser a implantao do negcio principal da empresa no pas de origem e as adaptaes que devem ser feitas no novo mercado. Utilize o talento gerencial local Os melhores varejistas globais tendem a recorrer cada vez menos a gestores estrangeiros. Existem vrias razes para que isso acontea. Na maioria das vezes, gerentes locais tm conexes com a comunidade empresarial e o governo, compreendem melhor a cultura do consumidor local e geram mais lealdade dentro da organizao do que os estrangeiros. O problema com os estrangeiros que, apesar de compreenderem a cultura e os processos da empresa, no compreendem necessariamente o mercado local muito bem (sobretudo quando existe a barreira da

lngua). Alm disso, podem no ser capazes de exercer o mesmo grau de autoridade sobre os funcionrios locais que um gerente local. O desafio desenvolver o talento local consistente com os valores, a cultura e os processos da matriz. Em muitos pases emergentes, como a China, um grande desafio reter talento bem treinado. O problema nesses mercados que o rpido crescimento econmico e o investimento estrangeiro massivo geram uma grande demanda por gestores qualificados e, apesar do aumento do nmero de graduados, a oferta no tem acompanhado a demanda. Por isso, os custos da mo de obra esto subindo e pessoas qualificadas tm vrias opes. Reter esse talento exigir no s boa remunerao, mas a promessa de uma longa carreira de sucesso. Isso mais provvel se a empresa tiver boas perspectivas de atuao no mercado local e um compromisso de longo prazo com esse mercado.

Desenvolva as relaes locais Na China, uma grande rede de varejo europeia teve problemas para se estabelecer com sucesso, sobretudo por no ter estabelecido relaes fortes com fornecedores locais. Na Indonsia, uma grande rede de varejo global comeou a ter dificuldades quando o franqueado local abriu uma concorrente. O franqueado tinha adquirido conhecimento do processo de trabalho com a rede estrangeira e aplicou-o sua prpria rede. Por ltimo, uma rede global de lojas de produtos alimentcios cometeu inmeros erros na Amrica do Sul por no ter dado ouvidos aos conselhos culturais do seu scio local. Podemos tirar disso trs lies: primeiro, as relaes locais so decisivas. Mesmo quando no se tem um scio ou um franqueado, ainda assim vai depender de fornecedores locais. O desenvolvimento dessas relaes de forma favorvel exige trabalho. Segundo, importante encontrar as relaes locais corretas. fundamental certificar-se que os interesses esto devidamente alinhados. Por ltimo, varejistas globais devem ouvir seus parceiros e fornecedores locais para entenderem melhor o mercado local. Prepare-se para cometer erros Deve ficar claro, mesmo ao mais casual dos observadores, que o varejo global tem uma curva de aprendizado bastante acentuada. Sero cometidos erros, algumas vezes, grandes. essencial ter capacidade para aprender e mudar, o que exige tempo e dedicao. No entanto, a aceitao do erro no algo que faa parte do DNA de todas as empresas. Os investidores costumam penalizar erros de maneira a afetar a remunerao e a estabilidade do emprego dos executivos. Mas deve-se reconhecer desde o incio que investir no varejo global uma aposta. E o apostador tem de estar disposto a manterse na mesa por mais de um jogo. Prepare-se para investir em grande escala Os varejistas costumam fazer testes para sentir o mercado. Uma medida sensata at certo ponto, porque s se ter uma operao rentvel com economia de escala suficiente. Vrios varejistas abriram poucas lojas em vrios mercados para depois descobrirem que nenhum deles gerou resultados positivos. Na grande maioria das histrias de sucesso, os varejistas foram seletivos ao escolher os novos mercados e ao repassar recursos para os escolhidos. Escala no importante apenas para operar com eficincia, mas tambm para criar um grupo de consumidores leais e convencer os fornecedores locais de que a empresa veio para ficar. Caso contrrio, eles relutam em estabelecer novas relaes para no prejudicar as relaes com os clientes existentes.

Uma nova era para a globalizao do varejo? Os especialistas do varejo tm previsto a globalizao do setor durante a maior parte das duas ltimas dcadas. Apesar de existirem diversos casos de globalizao, o setor muito mais provinciano que outros, como os de bens de consumo, hotelaria, telecomunicaes e entretenimento. A questo tem sido sempre que o varejo um negcio particularmente complicado. o setor que mantm os laos mais fortes e pessoais com o consumidor, afetando muitas vezes a sua vida semanal ou diariamente, e estabelecer uma relao pessoal bem-sucedida muito mais desafiador em uma cultura estranha. Mas, talvez agora, os especialistas tenham acertado. medida que o sucesso nos mercados desenvolvidos se torna mais difcil, o mundo emergente torna-se mais atraente. Alm disso, a experincia obtida por alguns competidores globais, operando em mercados emergentes, ensinou ao setor lies valiosas sobre o que deve (e o que no deve) ser feito. No ser fcil, mas muitas empresas esto prontas para se aventurarem. Talvez estejamos no incio de uma nova era de globalizao do varejo. Os Poderosos do Varejo Global 23

O futuro do consumo no Brasil Um novo consumidor vem alterando as estratgias dos varejistas O contexto social do Pas j no mais o mesmo. Na primeira dcada do sculo 21, o Brasil viveu um perodo de expanso econmica, e a expectativa para os prximos anos de que esse crescimento continue. A crise econmica global que comeou nos Estados Unidos em setembro de 2008 e se alastrou pelo mundo reduziu os fluxos internacionais e reverteu a tendncia de crescimento. Entretanto, o Brasil conseguiu recuperar-se rapidamente e a retomada da atividade econmica no Pas acentuou-se no segundo semestre de 2009, levando a um novo cenrio de confiana. A estabilidade econmica alcanada e as perspectivas de crescimento tornaram-se importantes para a expanso da indstria nacional. Esses fatores tambm exerceram atrao sobre empresas internacionais interessadas em diversificar as reas de investimento diante da recuperao ainda tmida dos mercados globais. O Brasil desponta como um dos protagonistas do cenrio internacional e alvo de grandes empresas do setor varejista. O aumento do poder de compra das classes C e D tambm contribuiu para o surgimento de um novo consumidor. O mercado interno se fortaleceu, consequncia da queda na taxa de desemprego, da expanso da renda, da inflao sob controle e do aumento da oferta de crdito. O Brasil desponta como um dos protagonistas do cenrio internacional e alvo de grandes empresas do setor varejista. Todos esses fatores originaram um contexto scio-econmico onde importante que haja uma segmentao total do mercado, o que inclui a necessidade de uma customizao dos produtos e servios. Para conquistar esses consumidores, os varejistas tero de investir em atendimento personalizado e no estudo do estilo de vida e do comportamento dos seus clientes, criando segmentos de produtos quase personalizados , voltados para esse pblico. Alm disso, alguns nichos demogrficos que esto em crescimento, como solteiros e pessoas que moram sozinhas, mulheres, casais sem filhos, idosos e outros, tambm requerem e merecem marketing e desenvolvimento especfico de produtos. Uma nova classe mdia

Nos ltimos anos, mais de 30 milhes de brasileiros ingressaram na classe C e, apesar de terem subido um degrau na pirmide social, grande parte ainda no refinou seus hbitos de consumo. Os varejistas brasileiros devem compreender quem so esses novos consumidores, conquistar sua confiana e, ainda, mostrar a eles que possvel adquirir um produto ou servio que no teriam acesso h algum tempo atrs. Entender essa evoluo e as tendncias dos desejos dos consumidores a difcil tarefa qual os varejistas devem se dedicar. O desafio enorme, mas, quem investir em estratgias para atingir esse pblico certamente sair na frente, aproveitando esse aumento da base de consumo.

Os segmentos com maior potencial de evoluo nos prximos anos se relacionam maior comodidade e conforto almejados pelo consumidor Mudanas demogrficas Alguns levantamentos mostram outras alteraes alm da ocorrida na estrutura das classes sociais. A composio da populao brasileira tambm outra, visto que, desde 2007, o nmero de adultos ultrapassou o de crianas e idosos. Outro destaque nessas alteraes o aumento do nmero de solteiros. Em 1996, havia cerca de 3,2 milhes de solteiros e a perspectiva de que, em 2016, dever chegar a 12 milhes. Alm disso, o aumento do nmero de pessoas que no querem ter filhos, o adiamento dos casamentos e a ampliao da quantidade de divrcios, alm da longevidade, contribuem para a elevao do nmero de pessoas que moram sozinhas. Os consumidores solteiros jovens e descasados entre 23 a 45 anos hoje representam 10% das vendas do setor, e esse percentual no deve ser ignorado pelos varejistas. Diversificar para ganhar mercado Os segmentos com maior potencial de evoluo nos prximos anos se relacionam maior comodidade e conforto almejados pelo consumidor, com destaque para a rea de alimentos. Por questes de praticidade, a alimentao fora do lar tem ganhado muita fora. Uma das tendncias que se destaca a alimentao dentro do varejo, com o cliente realizando as refeies no mesmo local onde faz compras. Para se relacionar com os segmentados pblicos de interesse, os varejistas precisam estruturar-se melhor do ponto de vista de seus canais de comunicao, por meio do desenvolvimento de mecanismos de interao que surgiram h poucos anos, como as prprias mdias sociais. Alm disso, precisaro ficar atentos aos interesses das minorias. J no mais possvel falar com a totalidade do conjunto social, mas com indivduos que, em seus interesses e vises particulares, refletem uma sociedade que atingiu um nvel indito de diversificao. Os especialistas em consumo acreditam que o comprador ser cada vez mais online. O comrcio virtual brasileiro tem crescido em patamares acima de 30% ao ano, e uma das grandes tendncias do varejo. Portanto, impe grandes desafios s organizaes. A internet d o poder de o consumidor fazer uma comparao entre os concorrentes e realizar uma seleo prvia, antes de escolher o produto.

Com tamanha gama de ofertas de produtos e servios, elaborar planos especficos de mercado, com base em produtos ofertados e pblicos-alvo de consumo tende a ser um caminho bem-sucedido. A personalizao e a estratificao so conceitos que esto muito em curso. Atender demanda e fidelizar o consumidor a condio para se manter vivo na competio. Os Poderosos do Varejo Global 25

Estratgias para competir e crescer Como os varejistas brasileiros devem se preparar diante das novas expectativas do consumidor e da perspectiva de chegada de concorrentes e investidores estrangeiros A conjuntura econmica projetada para o Pas no curto e mdio prazos no deixa dvida de que o mercado local deve continuar a se expandir e oferecer grandes oportunidades de negcios. Para os varejistas brasileiros, a palavra de ordem neste novo ciclo econmico brasileiro crescer ou crescer . Diante desse cenrio promissor para o varejo brasileiro e da expectativa de entrada de novos investidores e varejistas estrangeiros no Brasil, aqueles que aqui esto instalados devem se preparar estrategicamente para esse novo mercado de competio. As oportunidades so muitas. Tudo depende do momento vivenciado pelo negcio, da deciso estratgica e do direcionamento que desejar seguir. Nesse panorama promissor e que aparenta ser sustentvel nos prximos anos, alguns caminhos precisam ser percorridos pelos varejistas para trilhar uma trajetria de prosperidade em seus negcios. Estratgias operacionais Personalizao Em um mundo cada vez mais diversificado, surge a necessidade de tornar o momento da compra algo simples e, ao mesmo tempo, intensificar o relacionamento com o consumidor. O relacionamento deve ser customizado, pois o atual consumidor anseia que o varejista o conhea profundamente e oferea o que ele realmente deseja. Como consequncia, a personalizao ganha importncia para facilitar a vida dos consumidores. Os produtos e servios desejados pelos consumidores devem estar presentes onde, como e quando ele quiser. Na prtica, a personalizao nada mais que o meio para exercer o conceito que vem sendo divulgado e debatido no setor varejista nos ltimos tempos: customer centricity, ou seja, a insero do consumidor efetivamente no centro das atenes das decises operacionais e estratgicas de qualquer empresa varejista. Tecnologia No h duvidas de que a tecnologia um fator crucial para o varejo moderno. Com o auxlio das novas tecnologias que visam primariamente satisfazer os clientes mais particulares, o varejo vem colocando em prtica o que at ento estava no campo apenas conceitual. Aliada no processo de personalizao, a tecnologia est cada vez mais sofisticada, requerendo constantes investimentos e adequao. Porm, antes

dos bits e bytes estarem disponveis para a experincia do consumidor, deve-se definir uma estratgia muito clara por parte dos varejistas. Multicanais e multiformatos O varejo hoje uma indstria sem fronteiras, evidenciada pela adoo de operaes multicanais e multiformatos. O tema recorrente, porm, a cada ano, amadurece e avana na esfera da execuo. A estratgia multicanal deve permitir ao varejista visualizar o cliente de forma nica, integrando os canais de forma sinrgica. Multicanal passa a ser cross channel. Mobilidade As pessoas estaro cada vez mais com menos tempo e utilizaro sempre mais recursos mveis para se relacionar com o varejo. O potencial do celular como instrumento de informao, comunicao e relacionamento surpreendente. Embora sua penetrao como canal de venda ainda seja muito limitada, principalmente no Brasil, a internet mvel baseada em celulares e tablets vem sendo incorporada crescentemente por consumidores em suas rotinas de compra mundo afora, com destaque para os EUA. Diversas funcionalidades permitem enriquecer o processo de compra, tornando-o mais conveniente e com maior nvel de informao. Assim, novamente a tecnologia pautar algumas das principais decises estratgicas e de investimento dos varejistas, exatamente para atender a essa crescente demanda. Redes sociais O poder das novas tecnologias e a sensao de urgncia das novas geraes fizeram com que a internet ganhasse espao no cotidiano da populao. Diante desse novo comportamento,

as empresas precisam reinventar a comunicao com seu pblico consumidor. Mais do que isso, as empresas tm de manter um dilogo com seus clientes de forma constante e em tempo real. O varejo deve ter a habilidade de transformar e convergir todo esse conhecimento em execuo personalizada e diferenciada para cada consumidor. Sustentabilidade Ser sustentvel muito mais do que ser verde . garantir que todos possam ganhar com o que a empresa faz: o planeta, as pessoas e os negcios. Alm de pensar nas estratgias operacionais, os varejistas brasileiros, mais do que nunca, devem se preocupar com suas estratgias de continuidade de negcio. Crescer ou crescer a estratgia nica para competir no Brasil